مرکز پژوهشهای مجلس گزارش داد؛

چرا نرخ ارز و تورم در تابستان 99 افزایش یافت؟

- 1399/07/20 21:00:56

- 0 نظر

- 817

- منبع : مهر

- کد خبر : 244976

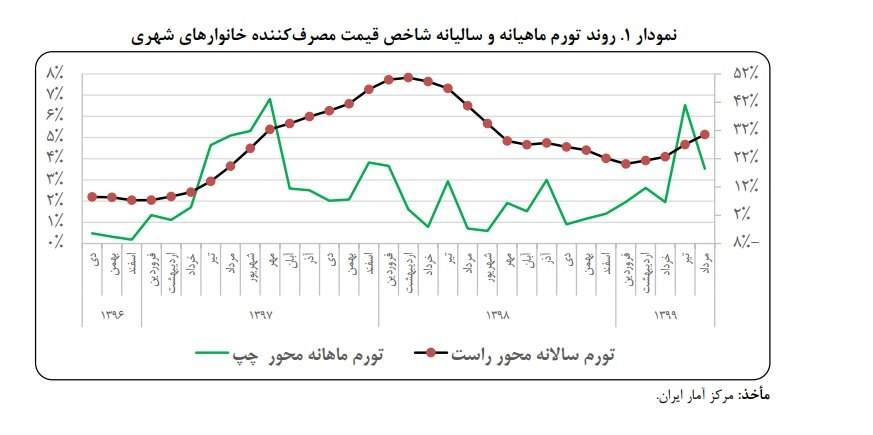

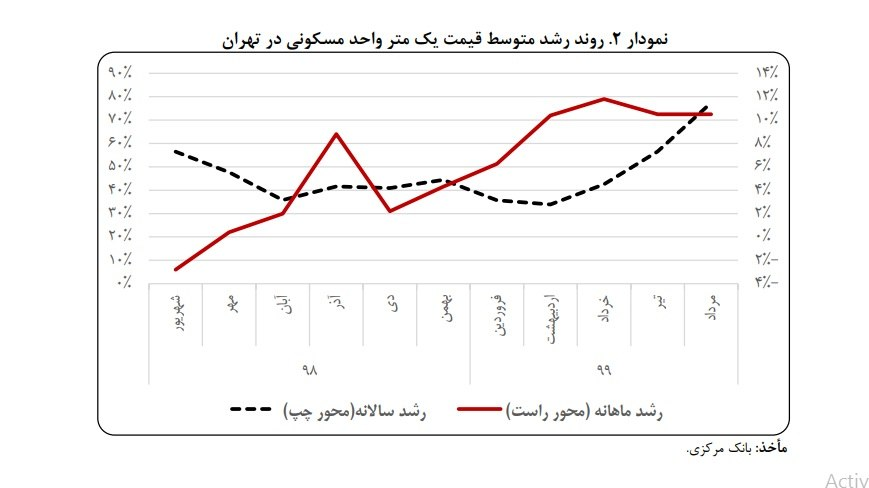

به گزارش فبنا، نوسانات و بی ثباتی قیمتها در بازارهای مختلف، یکی از مهمترین نگرانیهای مردم و فعالان اقتصادی در حال حاضر است. از ابتدای سال 1399 تورم سالیانه روند صعودی گرفته و تورم ماهیانه نیز در تیرماه 1399 به بالاترین سطح خود از آبان ماه 1397 تاکنون رسیده است. بازار داراییها (مسکن، سهام و…) نیز جهش قیمتی تجربه کرده اند و قیمت یک واحد آپارتمان در تهران از ابتدای سال تاکنون 1/5 برابر شده است. سؤالی که پس از مشاهده این آمارها ایجاد میشود این است که چرا در این مقطع شاهد بی ثباتی بیشتری نسبت به سال 1398 هستیم و چه پدیدهای عامل اصلی این تشدید بی ثباتی است؟ آیا بازار سرمایه متهم اصلی است یا شیوع ویروس کرونا منجر به چنین وضعیتی شده است؟ کسری بودجه و افزایش نرخ ارز چه تأثیری داشته اند و....

در این باره مرکز پژوهشهای مجلس در گزارشی به بررسی علل این نوسانات قیمتی و راهکارهایی برای اصلاح آن پرداخته است، در این گزارش آمده است: مشاهده روند تورم در ماههای اخیر و مقایسه آن با گذشته، نشان میدهد که در سال 1399 پرداختن به مسئله مهار تورم و چارهاندیشی برای آن در مقایسه با سال 1398 حائز اهمیت بیشتری است. در فروردینماه سال 1399 روند تورم سالیانه، یک نقطه عطف را تجربه کرد و مسیری صعودی در پیش گرفت. تورم ماهیانه نیز در تیرماه 1399 به بالاترین نقطه از آبانماه 1397 تاکنون رسید و سطح عمومی قیمتها صرفاً طی 31 روز رشدی معادل 5/6 درصد را تجربه کرد. از اردیبهشتماه 1399 قیمت مسکن نیز رشد بالایی را تجربه کرده است و رشد ماهیانه قیمت واحد مسکونی در ماههای اردبیهشت تا مرداد همواره بالاتر از 10 درصد بوده است.

در این گزارش، عامل اول افزایش تورم در بهار و تابستان 99، رشد پایه پولی معرفی شده است. طبق آمارها و دادههای منتشر شده ازسوی بانک مرکزی، علت اصلی رشد بالای پایه پولی در سال 1398 و بهار 1399 جبران بخشی از ناترازی بودجه دولت با استفاده از منابع بانک مرکزی بوده است. بدهی دولت به بانک مرکزی در سه ماهه ابتدایی سال جاری 29 هزار میلیارد تومان افزایش یافته است و عمدتاً در قالب تنخواه گردان خزانهاز بانک مرکزی دریافت شده است.

سقف تنخواهگردان خزانه در سال 1399 نیز مشابه سال 1398 از 3 به 5/5 درصدِ بودجه عمومی دولت افزایش یافت. علاوه بر این برخی از عملیات ارزی دولت نیز از دو کانال منجر

به افزایش پایه پولی گردید که عبارتند از:

1 .برداشت از منابع صندوق توسعه ملی: با توجه به عدم نقدشوندگی منابع ارزی صندوق توسعه ملی عمالا امکان وصول یا فروش این ارزها برای بانک مرکزی وجود نداشته و خرید این ارزها از صندوق توسعه ملی منجر به افزایش پایه پولی از مسیر افزایش خالص داراییهای خارجی بانک مرکزی گردیده

است .2. تخصیص ارز به قیمت 4200 برای واردات کالاهای اساسی: با توجه به عدم کفایت منابع ارزی حاصل از فروش نفت، تأمین بخشی از ارز ترجیحی برای واردات کالاهای اساسی از محل ذخایر ارزی بانک مرکزی صورت گرفته است. در صورتی که بانک مرکزی مکلف به تخصیص ذخایر نقدشونده خود به قیمت 4200 نبود و میتوانست این بخش از ارزها را به قیمت نیمایی عرضه کند، و میزان بیشتری از پایه پولی افزایش یافته ناشی از خرید ارز صندوق توسعه ملی را کاهش دهد.

آثار شیوع ویروس کرونا بر نرخ ارز و متغیرهای پولی نیز عامل دیگری است که در این گزارش به عنوان عامل اثر گذار بر تورم شناخته شد هاست. شیوع ویروس کرونا با بسته شدن مرزها، کاهش تقاضای کالاهای صادراتی و به تبع قیمت آنها، موجب کاهش شدید صادرات نفتی و غیرنفتی کشور شد؛ تا جاییکه تراز تجاری کشور در سال 1398 بهدلیل تراز تجاری منفی فصل زمستان، منفی شد. در سال 1399 تا تیرماه نیز همواره تراز تجاری منفی بوده است. به طور کلی شیوع ویروس با: 1. کاهش صادرات غیرنفتی و نفتی، 2. کاهش تقاضا و به تبع قیمت فلزات، محصولات پتروشیمی، فراوردههای نفتی و نفت در کنار محدودیت منابع ارزی بانک مرکزی، زمینهساز شد تا نرخ ارز از اسفندماه 1398 با شتاب بیشتری صعودی شده و در شهریورماه 1399 به 27 هزار تومان هم برسد.

به دلیل اینکه نرخ ارز در اقتصاد ایران به عنوان لنگر اسمی ایفای نقش میکند و پیشران انتظارات تورمی است. افزایش انتظارات تورمی موجب سرازیر شدن نقدینگی به سوی بازار داراییها (املاک و مستغلات، سهام، کالاهای بادوام و…) شده و زمینه ساز التهاب در این بازارها میشود. بانک مرکزی، در این شرایط، با تأخیر و تأنی در سیاستگذاری پولی، از ابزارهای موجود برای کاهش نوسانات اقتصاد کلان استفاده نکرد و اتفاقاً کاهش شدید نرخ سود بین بانکی، خود تشدیدکننده نوسانات گردید.

در پایان این گزارش برای مهار و جلوگیری از تشدید بی ثباتی اقدامات زیر پیشنهاد شده است:

در افق کوتاه مدت

افزایش نرخ سود بین بانکی

قرار دادن محدودیت بر رشد ترازنامه بانکها

اجرای جدی تر پیمانسپاری (بازگشت ارز حاصل از صادرات) با کمک ابزارهای بانکی و مالی (ممنوعیت صدور ضمانتنامه یا اعطای تسهیلات و…)

پیگیری برای آزادسازی منابع ارزی کشور

در افق میان مدت

کنترل نوسانات نرخ ارز به جای تلاش برای تغییر روند

احتیاط در مصارف ارزی و خودداری از تکرار اقداماتی نظیر ارز 4200

توقف برداشتهای مکرر از صندوق توسعه ملی برای مصارف بودجهای

در افق بلندمدت

تعیین تکلیف بانکهای ناسالم

اصلاح ساختار بودجه

اصلاح قانون پولی و بانکی کشور

تعریف چارچوب سیاست پولی و تغییر لنگر اسمی

افزایش اقتدار و اثربخشی نظارت بر بانکها

نظرات

- 0 نظر